COVID-19造成全球經濟震盪,各國在疫情期間不斷使用QE量化寬鬆亦或是其他低利率政策等方式刺激消費,降低企業貸款負擔以振興經濟。然而在後疫情時代,隨著各國經濟情況陸續步入正軌以及美國聯準會不斷升息,全球的金融局勢又會發生麼樣的變化呢?

台幣升值或貶值對我們有什麼影響呢?

在談論貨幣升值貶值之前,我們必須先建立一個概念—我們現在看到的外匯價值表現方式都是對應其他貨幣的相對值。

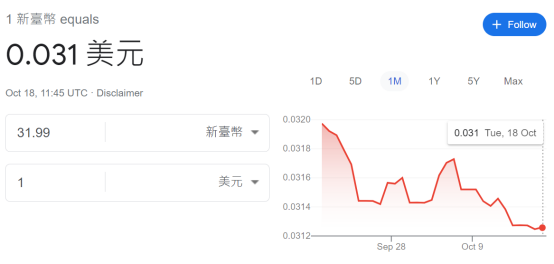

舉例:下圖我們看到一元美金(USD)對應31.99元新台幣(TWD),我們可以這樣理解:TWD÷USD=31.99,過去疫情時代TWD/USD大約落在29左右,所以我們可以知道,在這段期間美元升值了又或者可以說是台幣貶值了,因此探討外匯波動原因,我們也不能只單論一個國家的變動而應該綜觀全局。

匯率變動其實對我們的生活有相當大的影響:首先若該國的貨幣貶值,對應的就是外國貨幣升值且擁有更多的購買力,這樣的情形其實是有利出口的,所以許多出口導向的國家都使用貨幣貶值政策換取更高的GDP,例如:日本以及韓國。在下列該圖英國脫歐後,英鎊一路狂貶,但股市指數卻反之上揚,這也是由於該指數成分股公司受益於英鎊貶勢帶來的出口良機。

除了匯率對於進出口政策的影響外,匯率對於存在跨國交易的企業也至關重要。

舉例:A公司從台灣販售產品至歐洲,售價32,000歐元,但是由於生產成本以及員工薪酬等費用支出依然由台幣支付,故須將收入換匯回台幣。在2022年8月時台幣兌歐元跌至30.51,所以該筆交易可以獲得的收入僅為32,000歐元*30.51=976,320元新台幣;2022年10月台幣兌歐元上漲至31.47,相同的售價在兩個月後,可以兌換成1,006,962元。其中匯差帶來的損益約為3.1萬元,由此可見匯率對於我們的生活影響巨大。

2022年上半年新台幣的走勢分析?

由上圖一可見,在今年的上半年台幣(相對應美元)不斷貶值,這一系列貶值現象不然發現如今美國政府對於貨幣政策抱持鷹派態度,聯準會不斷加碼升息,若外資繼續在台投資,投資收益經過換匯損失後可能所剩無幾,因此熱錢紛紛出走,導致了我們在今年中看到的情形—股匯雙殺。

2022年下半年新台幣的走勢預測?

根據外匯專家表示,未來台幣依舊會受到強美元政策的影響,還會處於易貶難升的狀態持續一段時間。除此之外,台灣也是一個以出口導向為主的國家,在其他亞洲國家貨幣同樣貶值且其貶勢更甚的情況下,中央銀行也無法進行大幅度的升值,否則在出口貿易方面將會相對失去競爭力。

最後,目前相對脆弱的兩岸關係也會是未來台幣走勢的重要關鍵,投資人得要存在台幣再度貶值的心理準備。

影響匯率的因素有那些呢?

目前而言,可以導致外匯波動的原因主要有三個

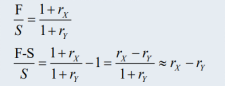

1.利率改變:在金融上我們給他一個專有名詞”Interest Rate Parity”

F=forward rate遠期利率(匯率表現方式為X貨幣/Y貨幣)

S=spot rate及期利率(匯率表現方式為X貨幣/Y貨幣)

RX=X國的利率;RY=Y國的利率

該公式表示的意思即為:若X國對Y國的遠期利率溢價於即期利率,投資人未來看漲,則表示X國的利率高於Y國的利率,反之亦然。

我們現在來看一個簡單的例子:

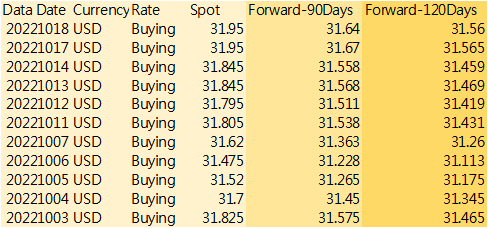

這裡外匯的表現形式是TWD/USD,我們可以把新台幣想像成是X貨幣,另外把美元想像成Y貨幣。我們可以看到10月的資料中,不論是未來90天還是未來120天的遠期匯率都低於即期匯率,所以我們就可以知道現在美國的利率會高於台灣的利率,這就和我們不斷看到的美國聯準會升息的事件相應證。

2.通貨膨脹率的改變

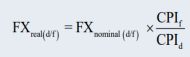

目前我們看到的銀行外匯部門的匯率看板上的數字都是屬於名目利率,如果想要知道實際上的情況我們往往都會需要進行通膨率的調整。

說一個我們現實生活中比較常聽見的例子:大麥克指數

根據一價定律(The Law of One Price),相同的商品在各國的售價去除匯率影響,應該要是相同的價格。這個指數的發明幫助我們發現了各國貨幣的購買力不一,且與匯率之間有著千絲萬縷的關係。並且可用於判別貨幣之間有否有被高估亦或低估。

3.國際貿易順逆差帶來的影響

對於出口導向國家而已,經貿流程大多是外匯貶值→外國商品價格相對上升,外國則對本國商品需求增加→本國收入上升,且在貨幣貶值後會會同時降低本幣計價資產的購買力,本國居民將消費降低以增加儲蓄→本國國內儲蓄增加→最終致使淨出口盈餘。然而在貿易順差繼而造成本幣升值、本國匯率下跌,為了維持匯率平穩,本國政府需要買入本國貨幣。除此之外,在前段探討未來台幣走勢時,我們也提到了升息與否,也需考量其他國家的匯率政策以免傷及自身在外貿中的優勢程度,由這些蛛絲馬跡可以發現央行對於外匯的決定也受制於國際貿易的影響。

如何應對台幣貶值?

應對貨幣貶值,目前有幾種金融工具可以選擇,但他們都存在相同的概念,即是和對手方約一個說好的價格(匯率),當合約到期時進行交割。

1.遠期合約(Forward):為一客製化私人契約,因此法規限制較少且不須原始投入(即不需要繳納保證金),相對違約風險也較高。

2.期貨合約(Future):交易所交易的標準化契約,有清算所作為中介方,因此規範較多需要繳納保證金,卻也可以避免掉許多違約糾紛,是目前一個較安全的選擇。注意:在期貨交易所繳納的保證金是每次接到margin call都要補回到原始投入金額(initial margin),與股是借券交易保證金規範略有不同。

3.貨幣交換合約(SWAP):SWAP是由一系列的遠期合約組成,因此SWAP的特性也大多和Forward相似,本質上即是透過交換本金規避掉可能遭遇的利率即外匯風險。但是由於SWAP本身計算上非常複雜,又存在違約風險,目前大多是由大型機構投資人使用,不推薦給一般個人投資者。

結論

外匯對我們的日常生活影響甚大,不論是物價指數、利率又或是國際貿易順逆差都與之相關,雖然目前而言,台幣跌勢依舊,但是否會一直保持在現今兌美元(約31)的水準猶未可知,畢竟地緣政治以及開放出國旅遊後的外匯需求等因素也是重要的影響因素之一。但對沖匯兌風險的工具大多較為複雜,需多加了解後再行使用。